Финансовые итоги, выпуск новых продуктов или отказ от старых влияют на https://fxinvest.info/ ценных бумаг. В январе 2022 года компания Procter & Gamble опубликовала отчет о прибыли. Показатели превзошли ожидания аналитиков и за день активы компании выросли на 3,4%. Волатильность помогает новичку оценить, насколько для него подходит тот или иной инвестиционный инструмент.

- Он включает 15 наиболее ликвидных российских компаний и рассчитывается с 23 апреля 2009 года.

- В отношении рынка понятие волатильности показывает, как сильно изменяется цена и насколько активно используется определенный финансовый инструмент.

- Второй инвестор формирует портфель, отталкиваясь от рисков каждого актива, но не берет в расчет корреляцию между ними.

- Низкое значение Стандартного отклонения означает, что измеренные значения близки друг к другу.

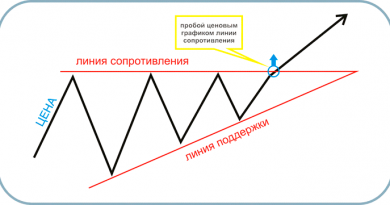

В отношении рынка понятие волатильности показывает, как сильно изменяется цена и насколько активно используется определенный финансовый инструмент. Проще говоря, как интенсивно торгуются акции, ценные бумаги, валюта. Как мы уже определили, волатильность отображает размах максимальных и минимальных значений за определенный период, как правило, в течение дня.

Риск волатильности

А высокая волатильность указывает на опасность и негативные последствия. Однако при росте потенциальной прибыли возрастают риски. Например, если бы оба портфеля начали падать, то второй инвестор понес бы больший убыток, чем первый.

К 1992 году фунт стерлингов был сильно переоhttps://fxtop.biz/ ен по отношению к марке и при этом торговался у нижней границы своего диапазона. На это и обратил внимание Джордж Сорос — глава собственного хедж-фонда Quantum Fund. Если волатильность растет, это говорит об усилении нервозности на рынке. Рынок предлагает хорошие возможности для открытия позиций, но и риски потерь становятся выше. Если за одну торговую неделю курс валюты изменился в диапазоне 15% в отличие от цены закрытия прошлой торговой недели.

График такой облигации будет напоминать морской штиль. Волатильность бумаг также зависит от профессионализма инвестора, сезонности, погоды, политики и т.д. Обычно для измерения волатильности используют полосы Боллинджера, чтобы определить диапазон цены бумаги, в рамках которого она будет считаться нормальной. В нормальных рыночных фазах историческая волатильность может использоваться активными трейдерами для поиска базовых активов с высокой волатильностью. Например, трейдер может использовать историческую волатильность акций индекса DAX 30 за последние три-шесть месяцев, чтобы узнать, какие акции особенно волатильны. В таблице ниже представлена историческая волатильность за последние шесть месяцев 30 акций, входящих в состав индекса DAX 30.

- Первая говорит нам о том, как в прошлом фактически изменялась цена; вторая — как она может измениться, а последняя — какой ее предсказывали в прошлом.

- Другими словами, это средний показатель колебания цены при движении от минимума к максимуму за определенный период.

- Мы ответим на эти и многие другие вопросы о волатильности в трейдинге в этой статье.

- Если хороший стабильный и прибыльный бизнес - это гарантия стабильных дивидендов которые ещё и увеличивают время от времени.

Если она растет, значит, спекулянт может на этом нажиться. Важно помнить, что при волатильности растет вероятность возникновения паники среди участников торгов. А это значит, что контролировать ситуацию может быть очень тяжело. Очень хорошо это иллюстрируют, весенние события связанные с нефтяным индексом Brent. Пандемия в сочетании с конфликтом между членами ОПЕК+ значительно повлияла на стоимость черного золота. К концу апреля нефть упала на 70%, а фьючерсы WTI опустились до отрицательных значений.

Информация

Также стоит отметить, что акции технологических компаний очень волатильны. Волатильность – это мера для определения интенсивности изменений (колебаний) цены валюты, валютной пары или рынка Forex в целом. Термин волатильность используют для описания ситуаций резких изменений в стоимости валюты по сравнению с другими валютами на рынке.

При умелом управлении капиталом торговля такими парами даст значительную прибыль при минимальных временных затратах. Индикатор сравнивает текущие цены со среднестатистическими и на их основе показывает области перекупленности и перепроданности. Эти данные подсказывают опытным трейдерам, в какую сторону будет импульс. Проанализировав график, построенный индикатором, можно также определить приблизительное время активации и силу импульса.

Что нужно знать инвестору

Хорошая новость заключается в том, что трейдеры могут торговать как при низкой, так и при высокой волатильности. Низкая волатильность означает ситуацию, когда стоимость актива практически не меняется на протяжении определенного периода времени. Другой достаточно распространенный способ измерить волатильность — рассчитать средний истинный диапазон, или ATR . Этот способ показывает не отклонения от средней величины, как предыдущий, а величину самих колебаний.

S&P 500 также известен, как «индекс страха» — если его значения растут, это значит, что инвесторы опасаются высокой волатильности. Заявления мировых лидеров, успешность переговоров, открытое экономическое сотрудничество тоже влияют на фондовый рынок. Так, из-за неудачных переговоров НАТО, США и России посвященных гарантиям безопасности, котировки большинства бумаг российского рынка упали. Это произошло потому, что инвесторы стремились снизить уровень риска своих портфелей. Волатильность выросла, но уже через несколько дней стала восстанавливаться, так как никаких негативных политических новостей не последовало. Инвесторы же обращают меньшее внимание на волатильность.

Но начинающим инвесторам стоит быть аккуратными при высоком индексе волатильности — тщательно обдумывать покупки и набирать позиции постепенно. У новичков часто не хватает опыта и понимания своей устойчивости к риску, поэтому они продают активы на минимуме и покупают на максимуме. С помощью фьючерсов на индекс волатильности опытные трейдеры и инвесторы могут хеджировать риски. Смысл таких операций в том, что когда стоимость акций в портфеле падает, стоимость фьючерса на волатильность растет.

Годовая https://forexwiki.info/ распространена в анализе долгосрочных финансовых инвестиций. На графике ниже видно, что красная кривая VIX имеет обратную корреляцию с S&P 500. Когда индикатор волатильности падает, акции растут в цене. Сильные распродажи видны в период начала пандемии в марте 2020 года, когда VIX достигал значений в несколько сот пунктов. Для акций американских компаний используют индекс VIX, который учитывает изменения цен для фондового индекса S&P 500, то есть 505-и крупнейших компаний США.

Игроки просто психологически не выдерживают этого напряжения и принимают решение постоять в стороне – так один вышел, второй вышел, третий вышел и т.д. Количество игроков уменьшается, они успокаиваются, рынок затихает и волатильность рынка это нам показывает. В процентах волатильность использовать лучше, так как это даёт возможность сравнивать разные волатильные акции. Стоимость ценной бумаги в первом случае — 1 руб., во втором — 50 руб., то дневное движение 50 коп.

У индексов существуют также базовые уровни, связанные с исторической волатильностью. Так, у RVI этот диапазон колеблется в пределах от 20 до 30%. Если значение индекса расположено в указанных пределах, то ситуация на рынке стабильная. Волатильность — отклонение цены актива (акции, облигации, опциона, драгоценного металла, крипто- или обычной валюты) от среднего значения на протяжении какого‑либо времени. По сути, волатильность рынка это отражение эмоций людей, торгующих на рынке. Чем размах колебаний выше, тем эмоциональнее толпа, тем более нервными являются торговые решения.

Для оценки настроений рынка используют индекс волатильности , который указывает на ожидаемый уровень изменчивости цен на рынке акций. По сути, он отражает прогнозы и настроения инвесторов и не имеет чёткого математического обоснования. Если его значение превышено, это говорит о панике среди инвесторов. Чем больше волатильность, тем проще зарабатыватькоэффициент альфа, хотя бы потому, что повышаетсядисперсияколебанийакций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

Недостатком «покупки волатильности», является то, что на стратегию очень сильно влияет другой коэффициент чувствительности опционов — тэта. Временной распад может очень сильно снизить нашу прибыль и даже принести убытки, если волатильность снизится. Период времени, когда цена базового актива не изменяется, будет периодом потери временной стоимости опциона и заработком «продавца волатильности». Волатильность усложняет разделение активов на ценные, но доступные для удачной покупки , и те, стоимость которых объективно снизилась.

Для прогнозирования рисков необходимо анализировать имеющиеся активы и будущие сделки. Одним из важных показателей, который применяется к акциям, облигациям, валюте и ко всем другим инвестиционным инструментам, является волатильность рынка. Она способна рассказать, как изменялась стоимость актива за конкретный промежуток времени в прошлом и как может себя повести в будущем.

Этот параметр помогает предугадать степень риска инвестиционных инструментов. Разбираемся, что это за показатель и как его правильно использовать. Некоторые инвесторы все же предпочитают низковолатильные ценные бумаги, чтобы максимально снизить риски. К таким относятся, например, облигации федерального займа. Для простоты понимания представьте волатильность в виде морских волн. Зачастую именно так и происходят периоды роста и падения цены — волнообразно.

Индексы волатильности

Низкая активность инвесторов и падение индексов заставили сотни компаний отложить выход на биржу. Так, о планах проведения IPO в 2008 году заявляли порядка 80 российских компаний, однако размещения провели всего несколько. А с середины 2008 года рынка размещений практически не существовало. В стадии высокой конъюнктуры наблюдается прирост денежной массы, направленной в фондовый сектор финансового рынка, что требует повышения курсов для уравновешивания цены. Внешний спрос позволяет фондовому рынку функционировать устойчиво, и курсы легко двигаются вверх. Например, покупают «надежные» облигации, добавляют к активам золото и валюту, а если хотят повысить доходность — увеличивают долю акций в портфеле.